Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Yönetimden kaynaklanan kriz

Ekonomik büyümenin durağanlaşması, büyüme hızının birbirini izleyen üçer aylık dönemler itibarıyla eksiye düşmesi, işsizlik oranının yükselmesi, üretken yatırımların azalması hali kriz olarak nitelendirilmektedir. Bu tanım çerçevesinde ülkemizde yaşanan kriz, salt ekonomik nedenlerden değil, makro ve mikro düzeyde yapılan yönetim hatalarından kaynaklanmakta, şiddetlenmektedir.

Dış borcu yüksek, dış ödemelerde denge sağlayamamış, ithalatı, enerji, sermaye malları gibi stratejik girdilerden oluşan, rezervleri yetersiz ekonomilerin krize yuvarlanmaması için risk yönetimi önemlidir. Ülkemizde riskleri azaltıcı, dengeleyici risk yönetimi yapılmadığı gibi, politik, kişisel kaygılarla yapılan hatalarla riskler artırılmaktadır. Makro düzeyde bu hataların tipik örneği TCMB’nin faiz oranındaki düzenlemeleridir.

Klasik iktisat öğretisinde, neo-liberal yaklaşımda faiz, dengelemede önemli bir araç olarak görülür. Faizin indirilmesiyle, bireylerin, hanehalkının getirisi azaldığı için daha az tasarruf edecekleri, tüketim harcamalarını artıracakları beklenir. Girişimcilerin yatırımlarını artırmalarıyla da ekonominin canlanacağı öngörülür. 2007- 8 krizi sonrası gelişmiş ekonomilerde merkez bankalarının faiz oranında sıfıra yakın indirimleri, neo-liberal yaklaşımın öngörüsünün gerçekçi olmadığını kanıtlamıştır. Faiz oranlarındaki indirime karşın, tüketim harcamaları artmadığı gibi, üretken yatırımlarda da artış olmamış, ekonomiler deflasyona sürüklenmek tehlikesinden de kurtulamamışlardır. Faiz, tüketim ve yatırım harcamalarını etkilememekle beraber, tasarrufların kullanımını etkilemekte, yönlendirmektedir. Geliri azalan birikim sahipleri, gelir beklentisiyle daha riskli işlemlere yönelmekte, gölge bankacılık gelişmekte, borsalarda fiyat balonları oluşmakta, sonuçta finansal istikrarı sağlamak da zorlaşmaktadır

Gelişmiş ekonomiler yüzde 2 düzeyinde enflasyon yaratabilmek için faizleri indirirken, TCMB enflasyonu düşürmek için faiz indirim sürecini başlatmıştır. Enflasyon hızlanır, cari işlemler açığı büyürken faiz indirmenin olumsuz sonuçlar doğuracağı öngörülmüştür. Faiz indirimi ile TL mevduat sahipleri, bir yandan gelir azalması, diğer yandan servet kaybına uğramaları yolunda cezalandırılmış, birikimlerin yabancı varlıklara, döviz ve altına yönelmesi adeta teşvik edilmiş, yurtdışına sermaye çıkışı hızlandırılmış, cari açık yanı sıra finans hesabının da açık vermesi sonucu resmi döviz rezervi azalmıştır. Bu gelişmeler sonucu, ülkenin cari işlemler açığı büyümüş, kredi notu düşmüş, uluslararası piyasalarda risk göstergesi olan kredi temerrüt primi (CDS-tcredit default swap) yükselmiş, dış borçlanma zorlaştığı gibi daha da pahalı hale gelmiştir. Yapılan hatalar herhalde yeterli görülmediğinden, bankalar üzerine baskı yapılarak kredi genişlemesi zorlanmıştır. Banka kredilerinde genişleme enflasyonist baskı yarattığı gibi, bankaların kredi risklerini artırmış, mali yapılarını bozmuş, makro ekonomik bir risk oluşturmuş, doğal olarak bankaların kredi notunu da düşürmüştür. TCMB gecikmeli de olsa ekonomik gidişin vahametini görerek politika faizini yükseltmek gereğini duymuştur. Sonuçta faizler yükselme sürecine girdiğine göre, faiz indirimi macerasına girişmenin maliyeti yüksek olmuştur.

Her alanda, zirveye ulaşıldığında iniş, dibe inildiğinde de yükseliş başlar. Ekonomide dibe inildiği, en kötünün geride kaldığı, ekonominin pik yapmaya başladığı savı da kuşkuludur. Bankalarda tahsili gecikmiş alacakların ne kadar arttığı, özel kesim firmalarının finansal yapılarının ne düzeyde bozulduğu, borsada fiyat balonu oluşup oluşmadığı, değerlendirmelere henüz yansımamıştır. Ayrıca, yurtdışına faiz ve kâr payı transferinin artması, turizm gelirlerinin azalması sonucu, cari işlemler açığının büyümesi, TCMB’nin rezerv azalışının sürmesi de ekonomide en kötünün henüz yaşanmadığının göstergeleridir.

Kriz, yönetim hatalarından doğmakta, şiddetlenmektedir. Kamuda siyasal ve kişisel beklentilerle yapılan hatalar yanı sıra, özel sektörde de kozmatik, gösterişçi yönetim anlayışı, kısa sürede kârı ençoklamak amacı, hatalı kararlara ve uygulamalara yol açmaktadır. Ekonomide kriz göstergeleri görülmeye başladığında, basiretli, sağduyulu yönetim anlayışıyla kredi, kur, faiz, faaliyet risklerinin azaltılması gerekirken, kısa sürede kârlı gözükmek tutkusu, özel sektörün de bankaların da hazırlıksız olarak krize katılmalarına yol açmıştır. Sorun yönetim hatalarından kaynaklanmakta, ağırlaşmakta, en önemli riski de yönetim riski oluşturmaktadır.

Mevcut yönetim kadrolarıyla, palyatif önlemlerle sorunun kısa sürede çözülmesi beklenmemelidir. Sorun, gerekli niteliklere sahip yöneticilerle, kapsamlı bir istikrar programı hazırlanmasıyla çözülebilir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

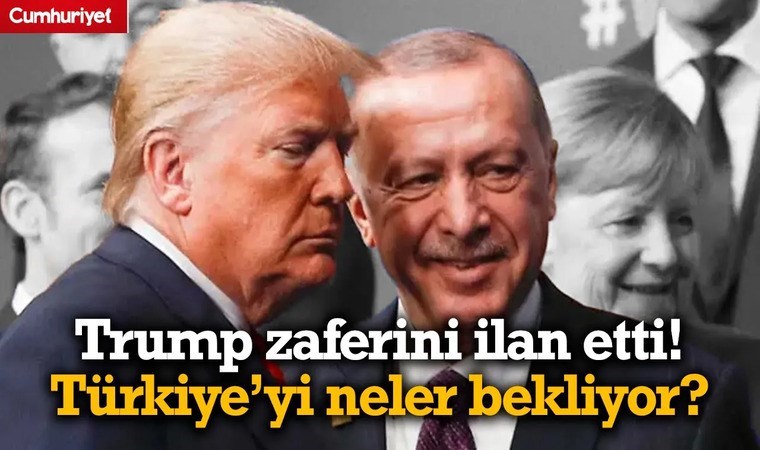

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

Albaya verilen ceza belli oldu!

Albaya verilen ceza belli oldu!

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

AKP’li belediyeden bir ayda 33 konser

AKP’li belediyeden bir ayda 33 konser

-

Mahruki yine yandı

Mahruki yine yandı

-

Fakülteyi kâğıt üzerinde kurmuşlar!

Fakülteyi kâğıt üzerinde kurmuşlar!

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Özel görüşmenin ayrıntılarını açıkladı!

Özel görüşmenin ayrıntılarını açıkladı!

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

Kılıçdaroğlu mahkemeye davet etti!

Kılıçdaroğlu mahkemeye davet etti!