Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Politika faizi

Politika faizi, Merkez Bankası’nın, piyasada oluşmasını hedeflediği faizdir. Piyasada oluşacak faiz politika faizine yakın olmalı, dar bir bant içinde dalgalanmalıdır. Merkez Bankası’nın politika faizini açıkladıktan sonra para politikası araçlarını kullanarak piyasa faizinin hedeflenen faiz düzeyine uyumunu sağlaması gerekir.

TCMB, politika faizini belirledikten sonra, gereken önlemleri almadığından politikaları izlemediğinden politika faizi göstermelik olarak kalıyor. Yüzde 14.0 politika faizi ile piyasada yüzde 24 ile yüzde 30 aralığında değişen faiz arasında büyük bir boşluk oluşuyor. Bu dengesizliğin giderilmesi, uyum sağlanması gerekir. Geçen asrın başında “yıldız” sözcüğünden kuşkulanılırmış, günümüzde de faizden söz edilemiyor.

Merkez Bankası en etkili politika aracı kullanılamadığından oluşan dengesizliği gidermek için faiz demeden faiz ödemenin yolları aranıyor. Özür dilerim absürt, akıldışı denilebilecek uygulamalar yapılıyor. Tipik örneği kur korumalı mevduat (KKM). Araç, finansal yenilik olarak gündeme getirildiğinde kurun kontrol edilemeyeceği, dolarizasyonun süreceği, bütçeye sonu açık, belirsiz yükler getireceği, bazı kişi ve kuruluşlara haksız yüksek getiri sağlanacağı öngörüldü. Nitekim öyle de oldu. Kur, kontrol edilemedi, dolarizasyon oranı yükseldi, bütçeye yük getirdi, bazı kişi ve kuruluşlara haksız gelir transferi yapıldı, yapılıyor. Dış ticaret, cari işlemler açıklarının büyüdüğü, ülkeden sermaye çıkışı olduğu, TCMB rezervinin eksi olduğu, rezerv azalışının sürdüğü reel efektif kur endeksinin 55’e gerilediği (2003=100), uluslararası finansal pazarlarda temerrüt risk priminin (CDS), 800 puanı aştığı bir ortamda KKM uygulamasını tanımlamada absürt sözcüğü bile hafif kalır. Uygulamanın TCMB ve Hazine’ye maliyet toplamının 200 milyar TL’ye çıkabileceği tahmin edilmektedir.

Faiz sözcüğünü kullanmaktan kaçınıldığından korumalı, getirili, endeksli alalamasıyla örtülü yüksek faiz ödenmektedir. Tüketici kredilerinin faizi açıkça yükseltilmediğinden kredinin BSMV (Banka Sigorta Muameleleri Vergisi) yüzde 5’ten yüzde 10’a çıkarılarak faizi dolaylı olarak yükseltildi.

Merkez bankacılığında olayları, sorunları başlangıçta öngörmek, olay büyümeden, sorun yerleşmeden önlem almak önemlidir. Olay geliştikten, büyüdükten sonra önlem almanın hem etkisi azalır hem de maliyeti artar. Önceden önlem alma stratejisi, merkez bankacılığı jargonunda “Saldırıya uğramadan saldır” (preemp tive strike) olarak ifade edilmektedir.

TCMB, enflasyon hızlanmaya, kur yükselmeye başladığında politika faizini yüzde 24’e yükselterek gerçekten sıkı para politikası izleseydi bugün yaşadığımız sorunları ya yaşamaz ya da çok hafif geçiştirilirdi. Denge, istikrar sağlandıktan sonra da faiz indirilirdi. TCMB faizi indirerek, genişletici para politikası izleyerek; ülkeyi çıkmaza, enflasyon-kur sarmalına soktu.

Merkez Bankası’nın yazılı bağımsızlığı her derde deva değildir. Önemli olan gerekli niteliklere sahip en azından, kavramları ve merkez bankacılığını bilen yöneticileri bularak görevlendirmektir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

Kaynanasını hiçbir zaman sevemeyen 4 kadın burcu

Kaynanasını hiçbir zaman sevemeyen 4 kadın burcu

-

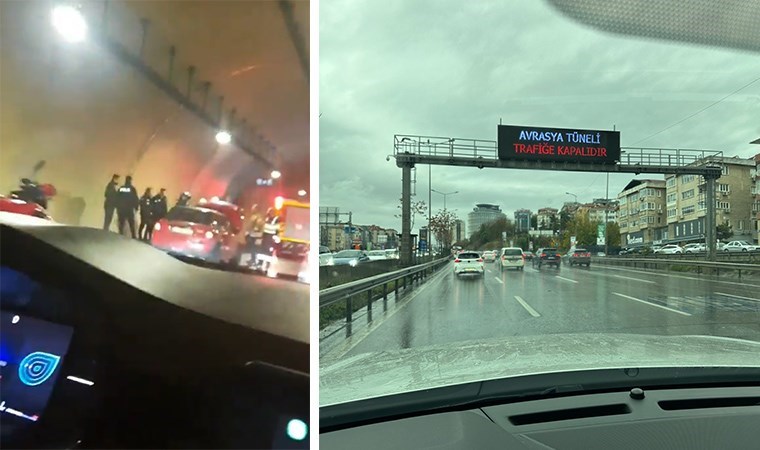

Avrasya tüneli trafiğe kapatıldı!

Avrasya tüneli trafiğe kapatıldı!

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

Albaya verilen ceza belli oldu!

Albaya verilen ceza belli oldu!

-

AKP’li belediyeden bir ayda 33 konser

AKP’li belediyeden bir ayda 33 konser

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

Mahruki yine yandı

Mahruki yine yandı

-

Fakülteyi kâğıt üzerinde kurmuşlar!

Fakülteyi kâğıt üzerinde kurmuşlar!

-

Teğmenlerin avukatlarından açıklama geldi!

Teğmenlerin avukatlarından açıklama geldi!

-

Özel görüşmenin ayrıntılarını açıkladı!

Özel görüşmenin ayrıntılarını açıkladı!