Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Merkez bankalarını işlevsizleştirme süreci

Merkez bankacılığının tarihsel gelişme süreci incelendiğinde, ilk merkez bankalarının Hazine’nin mali ihtiyaçlarını karşılamak amacıyla oluşturuldukları; MB’lerin, banknot çıkarma imtiyazı, bankacılık sistemini denetim, para politikası araçlarını saptama ve kullanma, kredinin son kaynağı olma gibi işlevlerini zamanla kazandıkları görülmektedir. MB’ler 1929-30 dünya büyük ekonomik krizi ardından, savaş hazırlıkları, Il. Dünya Savaşı’nın finansmanı ile Hazine’nin, siyasal otoritenin güdümüne girmişlerdir. I. Dünya Savaşı sonrası MB’ler genelde devlet bankaları olarak kurulmuşlar, II. Dünya Savaşı sonrası da özel ticaret bankası olarak kurulmuş MB’ler de örneğin; Fransız Merkez Bankası (Banque de France) 1945, Birleşik Krallık Merkez Bankası (Bank of England - BoE), 1946, Hollanda Merkez Bankası da (De Nederlandshe Bank) 1948 yılında devletleştirilmiştir.

Merkez bankalarının devlet bankası olmaları, devletleştirilmeleri Hazine’nin MB’ler üzerindeki denetimini güçlendirmiştir. FED, mülkiyetinin özel bankalara ait olması nedeniyle daha bağımsız hareket etmekle beraber Hazine’nin etkisi ile faizin düşük tutulmasını sağlayarak, kamunun borçlanma maliyetini azaltmıştır.

Dünya genelinde 1960’lı yıllarda enflasyonun süreğenleşmesi, MB’lerin kamu kesimini finanse etmesinin enflasyonun başlıca dinamiği olduğu görüşünün güçlenmesi; IMF ve Dünya Bankası’nın etkinliklerinin artması; uluslararası sermaye hareketlerinin hızlanması, iletişim teknolojisinde gelişmeler, Avrodolar piyasalarının oluşması, siyasi otoritenin MB’ler üzerindeki hegemonyasının azalmasına yol açmıştır.

Dünya genelinde 1990’lı yıllarda neo-liberal politikaların izlenmesi, ekonomik istikrarın sağlanmasında para politikasının temel araç olarak benimsenmesi, başarının ancak bağımsız merkez bankalarınca sağlanabileceği öngörüsü, merkez bankacılığında neo-liberal dönemin başlamasına yol açmıştır. 2000’li yılların başlarında dünya ekonomisinin, düşük enflasyon, yüksek istihdam, genişleyen küresel ticaret hacmi ile hızlı büyüme sürecine girmesi, MB’lere itibar kazandırmış, başarı büyük ölçüde MB’lere atfedilmiştir. Hızlı büyüme süreci sürerken ekonomilerde riskler de oluşmaya başlamış, ancak görmezden gelinmiştir. Risklerin belirginleşmesi ile dünya ekonomisi 2007-8 finansal krizine girmiştir. MB’lerden, finansal istikrar yanısıra istihdam ve ekonomik büyüme sorunlarına çözüm getirmeleri de beklenmiştir.

Merkez bankaları, düşük faiz, zorunlu karşılık oranı indirimi, bankalara kredi kolaylıkları sağlama gibi geleneksel para politikası araçları yanı sıra varlık alım programları, şirket kurtarma gibi olağandışı araçlara da başvurmuşlardır.

FED, 2007-9 döneminde Federal Hükümetin Varlığa Dayalı Menkul Kıymet Pazarına Yardım Programı’na katılmış, varlık alımlarıyla şirket kurtarma programını desteklemiştir. Bu bağlamda federal kuruluş Fannie Nea ile Freddie Mae tarafından garanti edilmiş ipotekli borç senetlerini, finansman bonosu fonlama kolaylığı (CPFF) ile büyük şirketlerin kamuya satamadıkları finansman bonolarını almış; finansal aracılara esnek krediler sağlamış (PDCF); finansal kurumlarla Hazine bonosu, ipotek teminatlı senetler takası yaparak (TSLF) likidite sağlamıştır.

Avrupa Merkez Bankası (ECB) 2009 yılında süre belirlemeden başlattığı varlık alım programlarını sürdürme yanı sıra 2014 yılından itibaren, uzun vadeli uyumlu yeniden fonlama (TLTRO) programı uygulayarak bankalara esnek vade ve tutar ile vadesi dört yıla kadar uzayan krediler vermeye başlamıştır. İngiltere de Hazine bakanı, 2008 yılında BoE’ye Hazine bonoları ve kaliteli menkul kıymet satın alma programını (APF) oluşturma ve uygulama yetkisi vermiştir. BoE, BEAPFF unvanlı fılyal bir şirket kurarak varlık alım programı uygulamasına başlamıştır. 2015’te 375 milyar £ olan program hedef 2017 yılında 435 milyar £’e yükseltilmiştir.

Alınan önlemlere, izlenen politikalara karşın özellikle Japonya ve AB ülkelerinde yatırım ve tüketim harcamaları artırılamamış, yeterli istihdam yaratılamamış, ekonomi büyüme sürecine sokulamamış, istikrar için hedeflenen yüzde 2.0 düzeyinde enflasyon yaratılamamış, resesyon tehlikesi de tümüyle giderilememiştir. Sonuçta ülkeler arası gelir dağılımı, gelişmekte olan ülkeler, özellikle emekçiler aleyhine bozulmuş, merkez bankalarının bilançoları toksik olarak nitelendirilen varlıklarla kabarmış, merkez bankaları başarılı bir sınav verememiştir.

Koronavirüsün ekonomik etkilerini gidermek için merkez bankaları faiz indirimi, ekonominin likiditesini genişletmeye yönelik önlemler almaya başlamıştır. FED, faiz aralığını yüzde 0.00 - 0.25 indirmiş; BoE politika faizini yüzde 0.75’ten 0.25’e çekmiş; ECB yüzde 000 politika faizini sabit tutmuş, banka mevduat faizini eksi yüzde 0.50 olarak belirlemiştir. FED’in NYFRB aracılığıyla gerçekleştirdiği APİ de günlük repo limitinin tükseltilmesine, 700 milyar dolar finansal genişleme programı açılmasına ECB’de varlık alım programının sürdürülmesine karşın başarılı sonuç beklenmemektedir. MB, FED, Maliye politikasının ön plana çıkması, siyasal otorite güdümüne girmeleriyle ana işlevlerini yitirme sürecine girmişlerdir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

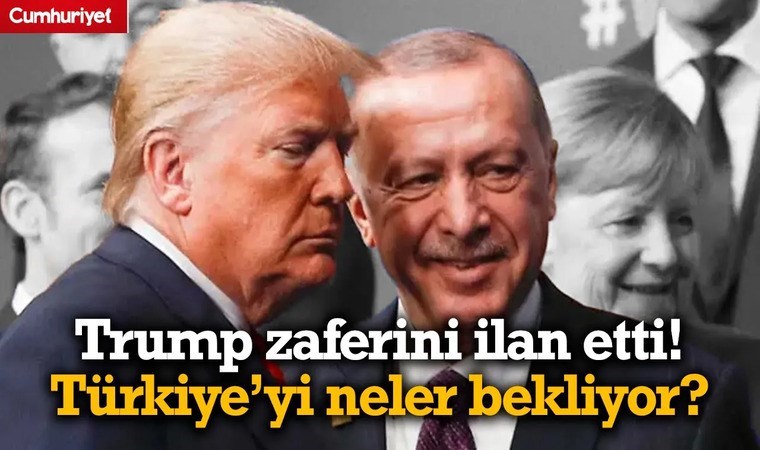

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

AKP’li belediyeden bir ayda 33 konser

AKP’li belediyeden bir ayda 33 konser

-

Mahruki yine yandı

Mahruki yine yandı

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

Tıp fakültelerinde kadavra krizi

Tıp fakültelerinde kadavra krizi

-

Fakülteyi kâğıt üzerinde kurmuşlar!

Fakülteyi kâğıt üzerinde kurmuşlar!

-

Protesto eden yurttaşlara polis müdahalesi!

Protesto eden yurttaşlara polis müdahalesi!

-

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

Aydın Dağları'nda son yılların en verimli hasadı yapıldı