Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Kapitalist düzen merkez bankacılığı

Merkez bankacılığı, XVII. yüzyıl sonlarında Birleşik Krallık Merkez Bankası, Bank of England (BoE) ve İsveç Merkez Bankası (SVERİGES) ile başlayan tarihsel gelişme süreci, tekdüze olmamış, zaman zaman duraklamalara da uğrayarak kurumsal, yönetimsel, işlevsel değişiklikler göstermiştir.

Merkez bankacılığı, 90’lı yıllarda neo-liberal olarak nitelendirilen evreye girmiş, paradigma bağımsızlık olmuştur. Bağımsızlık; amaç ve araç bağımsızlığı olarak, MB’lerin politik baskılardan masun olarak, korunarak, para politikası amacını, amaç önceliklerini saptama, araçlarını seçme ve kullanma serbestisine sahip olmasıdır.

2007-8 krizi sonrası MB’lerden ekonomik büyüme, istihdam gibi sorunlara da çözüm getirmesi beklenmiş, bu alanlarda yeterli deneyimi olmayan MB’lerin başarı gösterememesi, itibar ve güven yitirmelerine yol açmıştır. Gerçekleşmeyecek varsayımlara dayanak, araç seçiminde yanılgılara düşerek, siyasal baskılara direnç göstermeyerek politika belirlemek, MB’leri başarısızlığa sürüklemiştir. Gelişmiş ülkelerde MB’ler, faiz indirimi, parasal genişleme, piyasalarda likidite bolluğu yaratma yoluyla, ekonomide tüketim ve yatırım harcamalarının artmasını, büyümenin hızlanmasını, istihdam artışını, finansal istikrarın sağlanmasını amaçlamıştır. Kuramsal temelden de yoksun olan bu beklentiler doğal olarak gerçekleşmemiştir.

- Tüketim harcamalarını, faiz değil tüketicilerin geliri belirler.

Faiz indirimi ile hanehalkının tasarruflarını azaltarak harcamalarını artıracağı beklentisi, tüketim harcamalarını faiz değil tüketicilerin geliri belirlediğinden gerçekleşmemiştir. Ekonometrik araştırmalara göre, tüketim harcamalarını belirleyen temel değişken gelirdir. Gelir, cari dönem geliri, geçmiş dönem geliri veya ortalaması, gelir beklentisi olabilir.

Tüketim harcamalarını, gelir dışında İngiliz iktisatçı Pigoue tarafından geliştirildiği için Pigoue etkisi olarak da anılan servet etkisi de etkilemektedir. Bireyler, hanehalkı varlıkları değer kazandıkça kendilerini zenginleşmiş hissettiklerinden, tüketim harcamalarını artırmakta, değer yitirdikçe azalmaktadırlar.

Faiz indirimi, yaşlı nüfusun, emeklilerin faiz gelirini azalttığından, gelir kaybına uğrayan bu grup tüketimi artırma yerine harcamalarını kısmaktadır.

- Faiz, yatırım kararlarını belirleyen, yönlendiren temel değişken de değildir.

Ekonomik açıdan yatırım, yeni makineteçhizat alımı, inşaat ile ekonominin üretim kapasitesinin artırılmasıdır. Yatırıma ithal edilen makine ve teçhizat da dahildir. Menkul kıymet alımları ekonomik açıdan yatırım değil, birikimlerin değerlendirilmesine yönelik plasmandır.

İşletmelerin yatırım kararlarını, satış tahminleri, kapasite kullanım oranları, rakip işletmelerin yatırımları, piyasa payını koruma, teşviklerden yararlanma gibi değişkenler belirlemektedir. Nitekim reel negatif faize karşın ekonomilerde yatırımlar artmamış, yapılan yatırımlar da emekten tasarruf yönünde olmuş, işsizliğe çözüm yerine, işsizliği artırıcı bir etki de yapmıştır.

- Likidite bolluğu her zaman yatırım harcamalarının artışına yol açmaz.

İşsizliğin yüksek, satış artışı beklenmeyen, atıl üretim kapasitesinin bulunduğu ekonomilerde likidite bolluğu, yatırım harcamasına dönüşmemektedir. J.M. Keynes bu olguyu “likidite tuzağı” olarak ifade etmiş, likidite bolluğunun her zaman yatırım harcamalarını artırmayacağını kuramsal olarak da kanıtlamıştır.

- Para politikası, büyüme hızını belirleyici etkili araç değildir.

Büyüme hızını istihdam artışı, yeni ekonomik yatırımlar, teknolojik gelişme, kurumsal yapının gelişmesi gibi reel faktörler belirler. Para politikasının bu bağlamda etkisi sınırlıdır.

- Parasal genişleme, likidite bolluğu her zaman enflasyon yaratmaz.

Gelişmiş ekonomilerde MB’lerin resesyona sürüklenmemek için hedefledikleri yıllık yüzde 2.0 düzeyinde enflasyon likidite bolluğuna karşın sağlanamamıştır. Neo-liberal yaklaşımın “enflasyon parasal bir olaydır” savı da gerçekleşmemiştir.

- MB’lerin varlık alım programları da sorunlara yol açmaktadır.

Program uygulamasında; batmayacak kadar büyük olarak nitelendirilen şirketlerin seçimi, şirket kurtarmanın piyasalarda yarattığı rekabet eşitsizliği, kamuya getirdiği yük, gelir dağılımının bozulması, merkez bankaları bilançolarının toksik varlıklarla şişmesi, sorun olmuştur.

MB’lerin, koronavirüsün ekonomik etkilerini gidermek için aldığı önlemler de faiz indirimi, kredi teşviki, VAP yolu ile bolluğu yaratma, şirket kurtarma yönünde olmuştur. FED, ucu açık alım programı yanı sıra şirketlerden finansman bonosu alımının yeniden uygulamaya konulacağını açıklamış, sistemin NYFRB aracılığı ile gerçekleştirdiği APİ ile repo limitini 150 milyar dolara yükseltmiştir. BoE. Politika faizini yüzde 0.1’e indirmenin yanı sıra VAP’ı 200 milyar artırarak 635 milyar Avro, ECB’de yıllık VAP tutarını 800 milyar Avro’ya yükseltmiştir. Uygulamalar, MB’lerin kapitalist düzeni desteklemek işlevini üstlenmekte olduklarını göstermektedir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

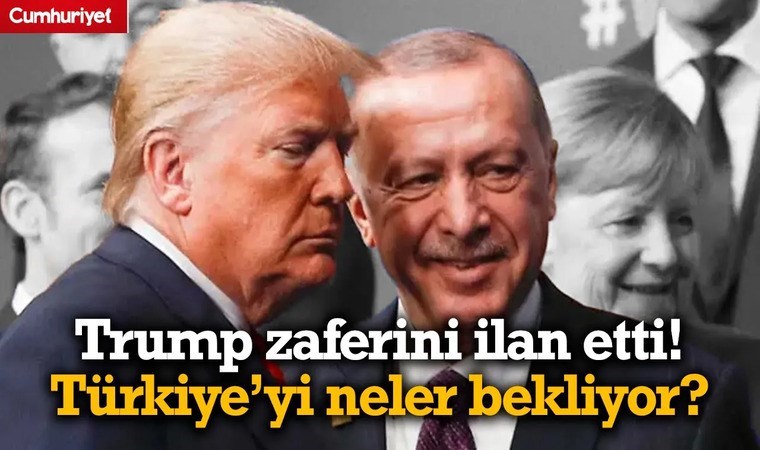

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

AKP’li belediyeden bir ayda 33 konser

AKP’li belediyeden bir ayda 33 konser

-

Mahruki yine yandı

Mahruki yine yandı

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

Tıp fakültelerinde kadavra krizi

Tıp fakültelerinde kadavra krizi

-

Fakülteyi kâğıt üzerinde kurmuşlar!

Fakülteyi kâğıt üzerinde kurmuşlar!

-

Protesto eden yurttaşlara polis müdahalesi!

Protesto eden yurttaşlara polis müdahalesi!

-

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

Aydın Dağları'nda son yılların en verimli hasadı yapıldı