Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Korkutarak ‘Tarhiyat’

Öncelikle “tarhiyat işlemi nedir” sorusuna yanıt vererek başlayalım. Vergi Usul Kanunu’nda bu işlem vergi hesaplama olarak tanımlanır. Beyana dayalı, ikmalen, resen ve idarece vergi tarhiyatı olmak üzere dört yöntemi vardır.

Evet, bu dört yöntem dışında herhangi bir vergi hesaplama yöntemi yok. Ancak ne yazık ki son dönemlerde vergi idaresinin yeni bir tarhiyat yöntemi icat ettiğini sıklıkla gözlemliyoruz. “Korkutma yoluyla tarhiyat.” Evet, yanlış duymadınız. Üstelik bunu da biz değil hukuk söylüyor. Nasıl mı?

Vergi idaresi bu yöntemi oldukça sık uyguluyor. Süreç, mükelleflere gönderilen bir yazı ile başlıyor. Yazıda, mükellefin, X firmasından mal ya da hizmet alışı yaptığı, ancak X firmasının olumsuz mükellefler listesinde olduğu ifade ediliyor. Yetmiyor, bu firmadan alınan faturalarda yer alan KDV’lerin düzeltme beyannamesi verilerek ilgili dönem beyannamelerinden çıkarılması gerektiği, yani bu KDV’lerin devlete ödenmesi gerektiği, aksi halde mükellefin olumsuz mükellefler listesine (özel esaslara tabi mükellefler listesine) alınacağı belirtiliyor.

Kod adı gözdağı

Kısacası mükellefe korku salınıyor. Bu korkuyu yaşamak istemeyen mükellefler de yazıda buyrulduğu gibi X firmasından aldığı faturaların KDV’sini devlete ödeyip kurtulmak istiyor. Bu arada Gelir İdaresi, X firmasından yapılan alımın gerçek olup olmadığını, ödemelerin mevzuat hükümlerine göre yapılıp yapılmadığını hiçbir şekilde araştırmıyor ve incelemiyor. X firması olumsuz mükellef sayıldıktan sonra bu firmadan mal veya hizmet alan tüm mükellefler korkutularak KDV tarhiyatı yapılıyor. Ancak, işler her zaman da Gelir İdaresi’nin istediği gibi olmuyor. Yanlış hesap bazen yargıdan dönüyor. Tıpkı yukarıda özetlediğimiz tarhiyat sürecinin, yargıda incelenip, Danıştay’ın özetle “korku yoluyla tarhiyat yapılamaz” demesi gibi.

Yüksek yargı ne dedi?

Danıştay 9. Dairesi, çok kısa süre önce; 13 Aralık 2012 tarihli kararında, “idarelerin zorlaması sonucu ihtirazi kayıtla verilen beyannamelere dayanılarak tarh edilen vergi ile kesilen cezalarda hukuka uygunluk olmadığını” belirtti.

Anılan kararda özetle; düzeltme beyannamesi verilerek KDV’nin ödenmesinin olağan sayılamayacağı vurgulandı ve davacının verdiği ikinci beyannamenin özgür iradeyle oluşumundan söz edilemeyeceği ifade edildi. Ayrıca, davalı idarece, davacının indirim veya iade konusu yaptığı bazı faturaların sahte olduğunun ileri sürüldüğü durumların, VUK’un 134. maddesinde belirtilen esaslar çerçevesinde vergi incelemesine konu yapılarak açıkça ortaya konulması gerektiği belirtildi.

Kararın sonuç bölümü ise oldukça dikkat çekici ve önemli. İdarenin tarhiyat şekilleri ve vergi incelemesine ilişkin hükümlerini dikkate almadan, kod listesine alma korkusu yaratarak alınan düzeltme beyannameleri üzerine yapılan tahakkukta ve kesilen vergi ziyaı cezasında yasal isabet görülmediği açıklandı.

Sonuç olarak, bu karardan Gelir İdaresi’nin bir sonuç çıkarması ve korku yoluyla tarhiyattan acilen vazgeçmesi gerekiyor. Hukukun da dediği gibi…

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Asgari ücret ve emekli maaşı hakkında önemli iddia!

Asgari ücret ve emekli maaşı hakkında önemli iddia!

-

Asgari ücret kaç TL olmalı?

Asgari ücret kaç TL olmalı?

-

Yarısı mesleği bırakmayı düşünüyor!

Yarısı mesleği bırakmayı düşünüyor!

-

Asgari ücret artarsa verimlilik artar

Asgari ücret artarsa verimlilik artar

-

Yankı Bağcıoğlu'ndan Suriye uyarısı:

Yankı Bağcıoğlu'ndan Suriye uyarısı:

-

CHP'li Günaydın'dan Bakan Tekin'e tepki!

CHP'li Günaydın'dan Bakan Tekin'e tepki!

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

En Çok Okunan Haberler

-

Türkiye'nin en ünlü tekstil devi kapandı

Türkiye'nin en ünlü tekstil devi kapandı

-

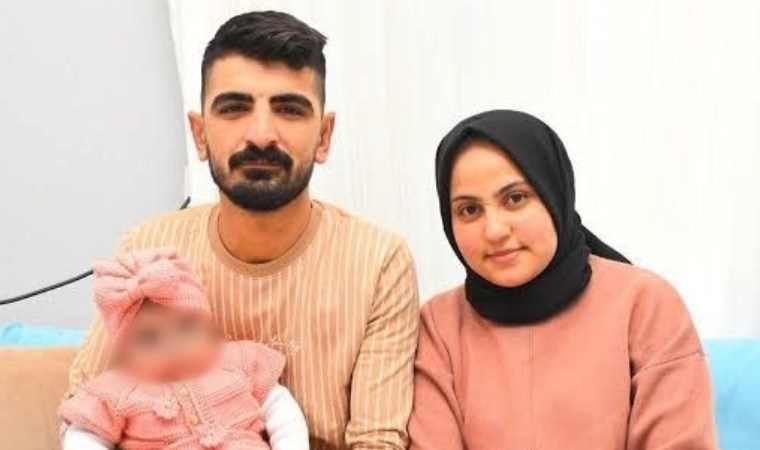

SMA'lı bebeğin babası intihar etti!

SMA'lı bebeğin babası intihar etti!

-

Soğuk havada TIR kuyruğu 30 kilometreyi geçti

Soğuk havada TIR kuyruğu 30 kilometreyi geçti

-

Muğla'da helikopter kazası: 4 kişi öldü!

Muğla'da helikopter kazası: 4 kişi öldü!

-

CHP'den Erdoğan'a sert yanıt!

CHP'den Erdoğan'a sert yanıt!

-

Öğrencisinin Suriye'de Bakan olduğunu öğrendi

Öğrencisinin Suriye'de Bakan olduğunu öğrendi

-

Evini kiraya verecekler için geri sayım

Evini kiraya verecekler için geri sayım

-

‘Binadan çıkamıyorum, bu çaresizliğe...'

‘Binadan çıkamıyorum, bu çaresizliğe...'

-

'Su sorununu çözmek, DSİ'nin görevi değil'

'Su sorununu çözmek, DSİ'nin görevi değil'

-

Fidan ve Colani yeni dönemi açıkladı

Fidan ve Colani yeni dönemi açıkladı