Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Merkez bankası kâr dağıtımı

Banknot çıkarma yetki ve tekeline sahip merkez bankaları, kendilerine tanınan imtiyaz karşılığı, kâr dağıtımı yaptıktan, yasal yedek (ihtiyat akçesi) ve doğabilecek risk karşılıklarını (provizyon) ayırdıktan sonra, ilke olarak kalan bakiyeyi Hazineye devrederler. Banknot çıkarma hakkı devletin bir gelir kaynağıdır.

TCMB, özel yasa ile (1211 s. Kn.) 25 bin TL sermayeli anonim şirket olarak kurulmuş; pay senetleri nama yazılı olarak A, B, C, D sınıflarına ayrılmıştır. A sınıfı pay senetleri münhasıran Hazineye; B sınıfı pay senetleri Türkiye’de faaliyette bulunan milli bankalara; C sınıfı pay senetleri milli bankalar dışındaki diğer bankalarla imtiyazlı şirketlere; D sınıfı pay senetleri de Türk ticaret müesseselerine ve Türk vatandaşlarına ait gerçek kişilere ayrılmıştır. 2018 yılı itibarıyla pay senetlerinin dağılımı; A sınıfı yüzde 55.12; B sınıfı yüzde 30.87; C sınıfı binde 2; D sınıfı yüzde 13.99 şeklindedir. Yıllar itibarıyla pay senetleri dağılımında ufak farklar gözlenmekle beraber, yasal olarak A sınıfı Hazine payı, hiçbir şekilde yüzde 50 düzeyinin altına düşmemektedir.

Merkez bankalarının kâr dağıtımı genelde kendi özel yasaları ile düzenlenmektedir. Ülkemizde de TCMB’nin kâr dağıtımı 11211 s. Kn md: 60) “Safi kârın; (a) yüzde 20’si ihtiyat akçesine ayrılır; (b) hisse senetlerinin nominal değeri üzerinden yüzde 6 oranında ilk kâr payı olarak hissedarlara dağıtılır: (c) iki aylık maaş tutarını geçmemek üzere banka mensuplarına pay verilir. Yüzde 10’u fevkalade ihtiyat akçesine ayrılır; (d) Genel Kurul kararı ile hisse senetlerinin nominal değeri üzerinden en çok yüzde 6 oranında hissedarlara ikinci kâr payı verilir. Dağıtımdan sonra kalan bakiye Hazine’ye devredilir” şeklinde düzenlenmiş iken 17 Temmuz 2019 tarih 7186 s. Kanun’la değiştirilerek, safi kârın ihtiyat akçesine ve fevkalade ihtiyat akçesine ayrılması düzenlenmesi yürürlükten kaldırılarak, maddeye “son yıl kârından ayrılan ihtiyat akçesi hariç, geçmiş ihtiyat akçeleri her yıl kâra katılarak dağıtılabilir” fıkrası eklenmiştir. (7186 s. Kn. Md. 5) Ayrıca yasaya geçici 12’nci madde, “bu maddenin yürürlüğe girdiği tarihe kadar ayrılmış ihtiyat akçelerinin tamamı ve fevkalade ihtiyat akçesinin son yılın kârından ayrılan kısmı hariç tamamı, Genel Kurul kararı aranmaksızın Hazine’ye verilir” eklenerek birikmiş ihtiyat akçelerinin Hazine’ye aktarılması sağlanmıştır.

TCMB, kuruluş yasasında açık hüküm bulunmadığı hallerde, özel hukuk hükümlerine, bu bağlamda 6102 s. Türk Ticaret Kanunu’na tabi olduğundan birikmiş ihtiyat akçelerinin dağıtımında B, C, D sınıfı pay senetleri sahiplerine pay verilmemiş olması hak ihlali olarak görülebilir.

TCMB’nin kâr dağıtımı ile karşılaştırma yapmak üzere FED, ECB ve BoE’nin kâr dağıtımı düzenlemeleri özetlenmiştir.

Kısaca FED olarak ifade edilen anonim şirket statüsünde 12 bölgesel merkez bankasından oluşan merkez bankacılık sisteminde, 2015 yılı sonunda yürürlüğe giren FAST yasasına değin, kâr dağıtımı uygulaması “ödenmiş sermaye tutarına ulaşıncaya kadar yedek akçe (surprus) ayırma, ortak özel bankalara sermaye payları üzerinden yüzde 6 kâr payı ödeme, bakiyeyi Hazineye transfer etmesi şeklinde iken; FAST yasası ile sistemin yedek akçe tavanı 10 milyar USD olarak sınırlandırılmış, kâr dağıtımında küçük ve büyük bankalar arasında ayrım yapılmıştır. FAST yasası yürürlüğe girdiğinde FRS’nin ödenmiş sermayesi 29 bin 508 milyon USD olduğundan, 10 milyar USD sınırı üzerinde ayrılmış yedek akçe Hazineye aktarılmayarak ortak bankalara payları oranında iade edilmiştir. Sistemde bölgesel merkez bankaları, haftalık olarak Hazineye kâr payı havalesi yapmaktadır.

ECB’nin ortakları, AB’ye dahil ülkelerin ulusal merkez bankalarıdır, (UMB) ECB’nin net kârının yüzde 20’sini aşmayan bölümü, sermayenin yüzde 100’üne ulaşıncaya değin genel yedek akçe olarak ayrılmakta, kârın geri kalan bölümü, bankanın ödenmiş sermayesindeki payları oranında EURO Bölgesi UMB’leri arasında dağıtılmaktadır. EURO Bölgesinde UMB’ler banknot çıkarmakta, ECB’ye hesaben yüzde 8 pay vermekte; dolanıma banknot çıkarılmasından sağlanan kâr, parasal gelir olarak nitelendirilerek UMB’ler arasında dağıtılmaktadır.

Birleşik Krallık Merkez Bankası (BoE) 1946 yılında devletleştirilmiştir. Banka, muhasebe olarak, Bankacılık Bölümü ve Emisyon Bölümü olarak ikiye ayrılmış, dolanıma çıkarılan banknotlar Emisyon Bölümü bilançosunda yer almakta, banknot ihracından sağlanan net gelir Ulusal Kredi Fonu’na devredilmektedir. Bankacılık bölümünün kârının yarısı da iki taksit halinde Hazineye kâr payı olarak ödenmektedir.

ECB’nin kâr dağıtım maddesi, TTK ve büyük merkez bankalarının uygulamaları da dikkate alınarak keyfi dağıtıma yol açmayacak şekilde yeniden düzenlenmelidir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

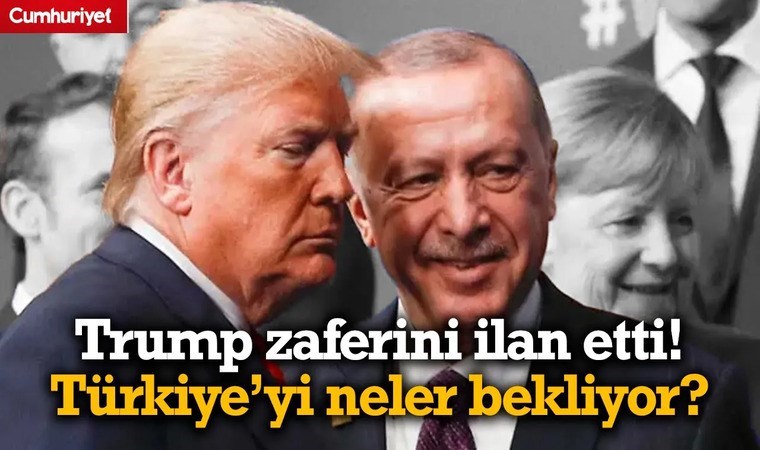

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

Protesto eden yurttaşlara polis müdahalesi!

Protesto eden yurttaşlara polis müdahalesi!

-

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

-

Mahruki yine yandı

Mahruki yine yandı

-

AKP’li belediyeden bir ayda 33 konser

AKP’li belediyeden bir ayda 33 konser

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

Tıp fakültelerinde kadavra krizi

Tıp fakültelerinde kadavra krizi

-

Fakülteyi kâğıt üzerinde kurmuşlar!

Fakülteyi kâğıt üzerinde kurmuşlar!