Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Temel Politika: Maliye Politikası

Ülkede kalkınmanın sağlıklı şekilde finansmanı, bireysel ve coğrafi bölgeler arası gelir dağılımının düzeltilmesi, ekonomik istikrarın sağlanması amaçlanıyorsa temel politika maliye politikası olmalıdır.

İddialı bir sav olacak ama; maliye politikası, sol ideolojinin temel politikası; para politikası ise kapitalist düzenin sermayenin çıkarlarını korumaya yönelik ana politikasıdır.

Kapitalist ülkelerde 2007 yılında finansal kriz işaretleri görüldüğünde, durgunluktan çıkış için maliye politikasının temel alınması, para politikası ile desteklenmesi önerilmiş, ancak ideolojik olarak para politikası ekonomik istikrar sağlanması için yeğlenmiş, kemer sıkma, kamu sektörünü küçültme politikası ile de yük emekçi kesimin üstüne yıkılmıştır. Aradan sekiz yıl geçmiş olmasına karşın durgunluktan çıkılamamış; finansal kriz riskleri tümüyle ortadan kaldırılamamış, işsizlik sorununu hafifletememiş, altyapıyı yenileyememiş, sadece ileride sorun yaratabilecek likidite bolluğu yaratılmıştır.

Maliye politikası, kamu gelirlerini, harcamaları ve kamu borçlarının yönetimini kapsar. Maliye politikasında da koşulları dikkate alarak gerçekçi olmak, tüm istenenlerin eş anlı olarak gerçekleşemeyeceğini, aşama aşama hedeflere yaklaşılabileceğini öngörmek gerekir. Bütçenin açık verdiği, merkezi yönetimin borcunun 600 milyar TL’yi aştığı, faiz giderlerinin bütçe harcamaları içinde ağırlıklı yer tuttuğu (yüzde 12) dikkate alınmalıdır.

***

Altyapı yatırımlarını hızlandırmak, tamamlamak, eğitim ve sağlık hizmetlerine daha fazla kaynak ayırmak, kamu çalışanlarının yaşam düzeyini yükseltmek için kamu harcamalarını artırmak gerekir. Hedeflere dolaylı vergi önlemleriyle değil, kamu harcamaları ile ulaşılır. Destek de vergi indirim ve bağışıklıkları ile değil, kamu harcamaları yoluyla verilmelidir.

Kamu harcamaları artarken, finansmanı da birlikte dikkate almak gerekir. Türkiye 933 sayılı yasayla 1970’li yıllardan beri vergi teşvikleri vermektedir. Vergi teşviklerinin yatırımları artırmadığı, kaynak kaybına yol açtığı, gelir dağılımını daha da bozduğu artık görülmelidir. Mevcut vergi teşviklerinin kaldırılması kamu için ek kaynaktır ama yeterli değildir. Bu önleme, gösteriş, göz boyama yatırımlarından vazgeçme, kamuda israfları önleme, faiz giderlerini azaltmak için borçların yeniden yapılandırılması da eklenebilir. Ama kamu harcamalarını artırmanın ana kaynağı vergi gelirlerinin artışı olmalıdır.

Türkiye’de vergi sisteminin adil olmadığı bilinmekle beraber, bu adaletsizlik ancak aşama aşama giderilebilir. İlk aşamada Türkiye vergi gelirlerinden ödün veremez, indirimlere gidemez. Vergi gelirlerini artırma yolları aranmalıdır. Daha etkin denetim, kayıt dışını azaltma kuşkusuz ciddi önlemdir, ancak en iyi olasılıkla bir orta sürede olumlu etkisi görülebilir. Türkiye’nin kısa sürede vergi gelirlerini artırması gerekir. Bu bağlamda şu öneriler yapılabilir:

•Kurumlar vergisi tek oranlı bir vergi olmaktan çıkarılıp, KOBİ’ler için yüzde 20 oranı korunurken, büyük sermaye şirketleri için oran yüzde 30’a yükseltilmeli, istisnalar daraltılmalıdır.

•Belli büyüklüğün üstündeki işletmelerden 1994 yılında olduğu gibi aktif tutarları üzerinden bir kereye özgü bir tür servet vergisi alınmalıdır.

•Döviz satımlarında uygulanan binde bir gibi komik gider vergisi oranı yüzde 2’ye yükseltilmelidir.

•Borsada KDV değil ama işlem vergisi uygulanmalıdır.

•Gelir vergisinde olabildiğince kaynakta kesinti (tevkifat) stopaj yaygınlaştırılmalı, verginin emniyeti ve hızlı tahsili sağlanmalıdır.

Yalnız yolsuzluk açısından değil, bir vergi emniyet önlemi olarak servet beyanı yeniden getirilmelidir.

Vergi önlemleri her zaman hoşnutsuzluk, tepki doğurur. Gerçekten Türkiye için bir şeyler yapmak istiyorsanız tepkiyi, oy hesabını bir yana bırakıp doğru bildiğimiz yolda savaşım vermeli, hoş görünmek gibi bir kaygıya da kapılınmamalıdır.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

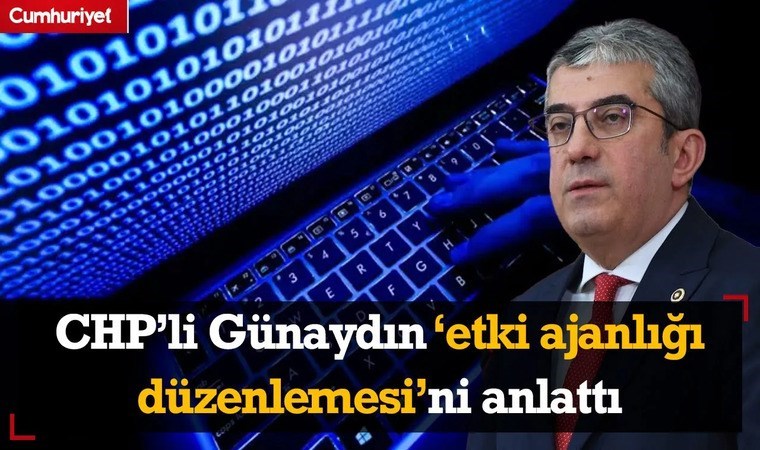

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

Fatih Altaylı ve İsmail Saymaz'a soruşturma

Fatih Altaylı ve İsmail Saymaz'a soruşturma

-

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

-

Protesto eden yurttaşlara polis müdahalesi!

Protesto eden yurttaşlara polis müdahalesi!

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

AKOM, İstanbul için 'saat' verdi: Çok kuvvetli geliyor!

AKOM, İstanbul için 'saat' verdi: Çok kuvvetli geliyor!

-

5 yılda Türkiye'nin en büyüğü oldu: Nusret'e de satıyor

5 yılda Türkiye'nin en büyüğü oldu: Nusret'e de satıyor

-

Yıkılması gerekiyor!

Yıkılması gerekiyor!

-

Ünlü markanın adı bir kez daha listede!

Ünlü markanın adı bir kez daha listede!