Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Piyasalar Yine 'Kalp Krizi' Geçirdi

Mali piyasalar yine bir “kalp krizi” geçirdi. “Hastanın” durumu çok “kritik”. “Doktorlar” hastalığın gerçek nedenleri üzerine eğilmeye başladıkça çaresizliklerinin ayırdına varıyorlar.

\n‘Büyüyememe’ korkusu

\nPerşembe günü FT, CAC 40, Dax, MIB sırasıyla, yüzde olarak 4.49, 5.84, 5.82, 6.15 gerilediler. ABD’de DOW Jones yüzde 3.7, S&P 500 yüzde 4.46, Nasdaq yüzde 5.22 düştü. Gerileme dalgası Asya piyasalarını da etkileyerek devam etti: Tokyo, Seul ve Hong-Kong’da indeksler, yüzde 2.15, 4.49 ve 2.48 düştüler. Borsalar cuma gününü yüzde 1.5-6 arasında düştüler.

\nBu sert düşüş, ne bir evhamdan (S&P’nin ABD’nin kredi notunu düşürmesi) ne de bir dedikodudan (Fransız bankalarına ilişkin) kaynaklanıyordu. Düşüşün arkasında gerçek korkular vardı. Yılın, 2. üç aylık döneminde büyüme hızları yüzde olarak ABD’de 1.3, Avro Bölgesi’nde 0.8, Almanya 0.5, Fransa 0, Japonya -1.2 ile uzun dönemli trend kabul edilen 1.5-3 aralığının çok altında kalmıştı (Financial Times, LEX, 16/08).

\nGeçen hafta ABD’de işsizlik bir önceki haftaya göre 9 bin kişi artarak “azalmaya başlama noktası” olarak kabul edilen 400.000’in üzerine, 408.000’e ulaşmıştı. En son veriler ev satışlarının, sanayi üretiminin yavaşladığını gösteriyordu (Wall Street Journal, 19/08/11). Morgan Stanley analistlerine göre “ABD ve AB ekonomileri bir resesyona çok tehlikeli bir biçimde yaklaşmışlardı” (The Times, 18/08). Goldman Sachs ABD ekonomisinin momentumunu kaybettiğini düşünüyor (CNBC, 20/08). Payı, dünya ekonomisinin toplam hasılasının yüzde 9’una ulaşan Çin’in 2010’da yüzde 10.3 olan büyüme hızının da bu yıl yüzde 8.9’a, gelecek yıl 8.3’e gerilemesi bekleniyor.

\nBu koşullarda, “Borçlar nasıl ödenecek?” (delevereging) sorusu ağırlık kazanıyordu. “İnsanlar küresel düzeyde büyüme beklentilerini azaltırken...” Boston’da 9.5 milyar dolarlık bir fonu yöneten Michael Mullaney’in deyimiyle “alıcılar (piyasada) adeta küresel bir greve gitmişti” (Bloomberg, 18/08). Cuma günü, borsalar düşmeye devam ederken, Londra’da yatırımcılar “piyasa ortamında güvenin tümüyle yok olduğunu, çoğu kez en iyi tutumun hareketsizlik olduğunu düşünüyorlardı” (CNBC.com, 19/08). ABD’de bono getirilerinin “1930’ların bile altına düşmesi, bir deflasyon hatta depresyon beklentisine işaret ediyordu” (Telegraph, 18/08). “Yatırımcılar büyüme konusunda tüm umutlarını bu hafta yitirmişlerdi” (Financial Times, 20/08).

\nBüyüyememe korkusu, nihayet dikkatlerin “reel” ekonomiye, oradan da hızla, kredi köpüğünün temelindeki “talep, yatırım yetersizliği” gibi kronik sorunların üzerinde yoğunlaşmasına yol açıyor. Geçen hafta, PIMCO’nun kurucusu Bill Gross’un “yetersiz toplam talep sorunu” üzerine saptamalarını aktarmıştım: Bu hafta da Financial Times’ta Gavin Davies, “Küresel toparlanmaya ne oldu” başlıklı yorumunda, “Altı ay önce ekonomistler küresel büyümenin 2011’de tarihsel trendin üzerine çıkmasını bekliyorlardı... Şimdi bu beklentilerin yersiz olduğunu biliyoruz” diyor, “sürekli ve kalıcı bir talep yetersizliği sorunuyla karşı karşıya olunduğuna” işaret ettikten sonra, “Avrupa’da ve ABD’de egemen olan siyasi zihniyete bakınca bu sorunun çözülmesinin çok zor olduğuna” inanıyordu (Financial Times, 18/08).

\nGerçekten de, Lord Skidelsky’nin Keynes ile Hayek’in 1930’lardaki savlarını karşılaştırdıktan sonra “Hayek o zaman tartışmayı kaybetmişti, şimdi rövanş maçını da kaybetmeyi hak ediyor” sözleriyle işaret ettiği gibi (Project Syndicate, 19/08) ilk bakışta, tam anlamıyla “Keynesyen bir konjonktür”le karşı karşıya olduğumuzu, krizin de bir çaresi olduğunu düşünebiliriz. Ama biraz daha dikkatle bakınca durumun “vahameti” ortaya çıkabiliyor.

\n‘Ne kemer sıkma \t\tne harcama bizi kurtarabilir’

\nBu, James Macdonald’ın (Financial Roots of Democracy’nin yazarı) Foreign Policy dergisindeki yazısının başlığıydı. Yazar “70 yıllık bir ekonomik deneyimin sona ermesine şahit oluyoruz” dedikten sonra soruyor: “Bundan sonra ne gelecek, kimse biliyor mu?”

\nMcdonald, “kemer sıkma” politikalarının bu gün sorunları daha da ağırlaştıracağını vurguladıktan sonra, Keynesyen deneyin haklılığını anlatıyor: 1929 borsa krizini “Büyük Depresyon” izledi. Hükümetin 1932’den başlayarak izlediği açık bütçe politikaları, 1933’teki Roosewelt devalüasyonu, ekonomik toparlanmaya yol açtı. Ancak 1937’de mali ve parasal uyarıcılar zamanından önce geri çekilmeye başlanınca, 1938’de ikinci bir resesyon başladı. Bu süreç bugünkü duruma çok benziyor.

\nAncak Mcdonald, bu yaklaşımın Keynesyenlerin sandığından daha karmaşık olduğuna, 1938’den başka tarihsel örneklerin varlığına işaret ediyor. Mcdonalds, “Eğer Keynesyenler savaş dönemindeki harcamaların olumlu etkisinden söz ederlerse, ‘kemer sıkma’ yandaşları da... savaştan sonra, 1945’te ABD ve İngitere’de hükümetlerin kendilerini büyük bir borç yüküyle ve bütçe açığıyla bulduklarını, kemer sıkma politikalarına geri döndüklerini anımsatırlar” diyor. Savaş sonrasında düşük borçlanma ve bütçe fazlası politikasına geri dönülmüş, önce ekonominin hızı düşmüş, ama sonra, uzun bir büyüme, yüksek istihdam dönemi başlamış. Sonuç olarak yazar “Ne kemer sıkma ne harcama bizi kurtarabilir” diyerek bitiriyor.

\nYazarın, yalnızca sayısal büyüklüklerle ilgilendiği, 1919-1950 arasında kapitalizmin kriz sırasında geçirdiği evrimin ayırdında olmadığı için, bütçe fazlası politikalarına karşın uzun dönemli bir büyüme dönemine girilmiş olmasını anlamlandıramadığını görüyoruz. Bu uzun dönemli büyümenin arkasında, bütçe ve borçlanma politikaları değil, savaş harcamalarının, teknolojik gelişmelerin, yeni sanayi dallarının getirdiği birikim olanakları, savaşın getirdiği yıkımın ABD kapitalizmine açtığı olanaklar, yeni şekillenmeye başlayan Fordist sermaye birikim rejiminin kâr oranlarını restore ederek hızlandırması, ABD hegemonyasının sunduğu küresel liderliğin etkileri yatıyordu. Yazarın 1930’lardaki krizi, bu krizden çıkışın koşullarını anlamadığını söyleyebiliriz. Ama bir konuda haklı.

\nKeynesyen politikalar, bugün bir işe yarayamayacaktır! Ama Mcdonald’ın işaret ettiği, neoliberallerin sandığı nedenlerden değil...

\nKrizden çıkabilmek için, yeni bir sermaye birikim rejiminin gerekli olduğuna ilişkin varsayımı bir kenara bıraksak bile, karşımızda, Keynesyen politikaların başarıyla uygulanabilmesi açısından büyük bir yapısal sorunun olduğunu görüyoruz. Keynesyen politikalar, sermaye hareketlerinin, dış ticaretin denetlendiği, devletin parasının değerini kontrol edebildiği, böylece, mali-parasal uyarıcıların ülke içinde kalarak, ülkedeki büyümeyi, istihdamı desteklediği koşullarda uygulanmaya kondu. Bugün, küreselleşme “tek ülkede” Keynesyen politika izlemeye izin vermiyor. Örneğin ABD’deki uyarıcılar, aslında Çin, Alman ekonomisinin, ABD’nin jeopolitik rakiplerinin büyümesini hızlandırırken, işsizliğini azaltarak siyasi istikrarına katkıda bulunabiliyor. Ama aynı anda ABD’de işsizliği azaltamadan yatırımları, büyümeyi hızlandıramadan, ABD’nin cari açığını büyütebiliyor.

\nBu yüzden, Keynesyen politikaların ya küresel çapta uygulanması ya da yalnızca Batı ekonomilerini destekleyecek biçimde (koruyucu önlemlerle birlikte) uygulanması gerekiyor. Çarşamba günü devam edeceğim.

\n\nYazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

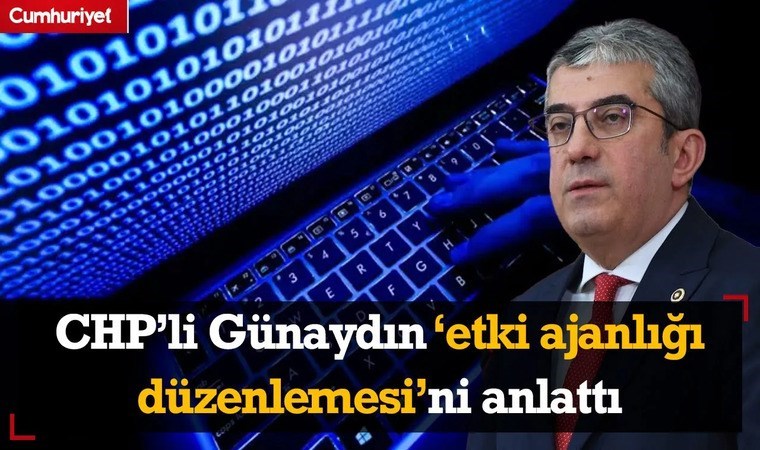

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

Uğur Dündar'ın 'babalık' davasında karar çıktı

Uğur Dündar'ın 'babalık' davasında karar çıktı

-

Kadınlara cehennem hazırlayanlar

Kadınlara cehennem hazırlayanlar

-

İtirafçı Nevzat Bahtiyar'dan sürpriz hamle geldi

İtirafçı Nevzat Bahtiyar'dan sürpriz hamle geldi

-

Nasuh Mahruki'nin tutuklanma gerekçesi belli oldu!

Nasuh Mahruki'nin tutuklanma gerekçesi belli oldu!

-

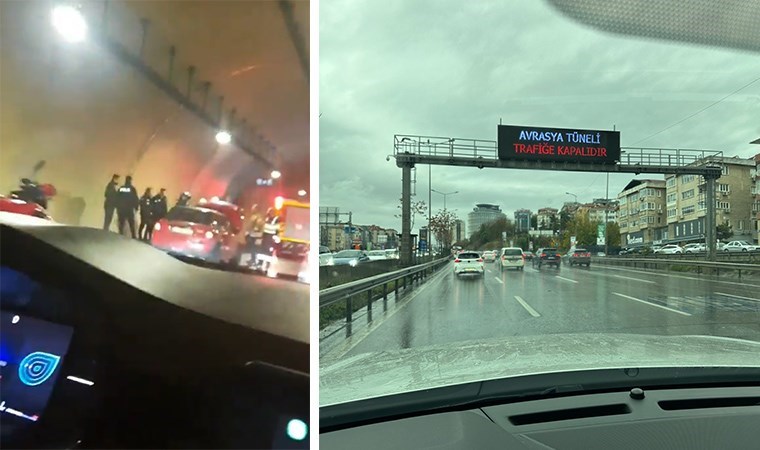

Avrasya tüneli trafiğe kapatıldı!

Avrasya tüneli trafiğe kapatıldı!

-

Cem Garipoğlu soruşturmasında karar!

Cem Garipoğlu soruşturmasında karar!

-

MSB açıklamasında 'Erdoğan' ayrıntısı

MSB açıklamasında 'Erdoğan' ayrıntısı

-

Elektronik kelepçeyi kırıp cinayet işledi

Elektronik kelepçeyi kırıp cinayet işledi

-

Beşiktaş'tan Talisca açıklaması: 'Karar verilmiştir'

Beşiktaş'tan Talisca açıklaması: 'Karar verilmiştir'

-

Adnan Menderes yıktırmıştı...

Adnan Menderes yıktırmıştı...