Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Faizin Ölçüsü?

Ülkede faiz ve etkileri tartışması sürüyor? Faiz düzeyini yüksek bulan, yüksek faizin yatırımları ve ekonomik büyümeyi engellediğini ileri sürenler olduğu gibi; faizin değişmemesi gerektiğini savunanlar, politika faizinin en az 50 baz puan indirilebileceğini önerenler de bulunuyor.

Bir görüşü, tezi savunanlar, öneride bulunanlar, dayanaklarını, nedenlerini de ortaya koymalıdır. Faiz oranını (haddini) hangi etkenler belirler? Bu bağlamda ölçü veya ölçüler nelerdir? Faiz düzeyi nasıl indirilir? En azından bu soruların yanıtlarının verilmesi gerekir.

Faiz oranı ile fiyat artış hızı arasında ilişki kuran, faizi belirleyen başlıca değişkenin, ölçünün fiyat artış hızı olduğunu düşünenler, Türkiye’de enflasyon yavaşlıyor, buna paralel TCMB’nin politika faizini en az 50 baz puan indirebileceğini ileri sürüyor.

***

TCMB’nin politika faizini, faiz koridorunun üst sınırını aşağıya çekmesiyle, piyasa faiz oranı düşer mi? Bu tür bir karar TCMB’nin sıkılaştırılmış para politikasından vazgeçtiğini ya da bu konuda esnekleştiğini gösterir. Piyasa faiz haddinin düşmesi TCMB’nin bankacılık sistemini düşük faiz oranından sınır tanımaksızın bankaların tüm talebini karşılayacak şekilde fonlayarak para arzını genişletmesiyle gerçekleştirilebilir. Sınırsız parasal gelişme, enflasyon hedeflemesiyle nasıl bağdaşır? Ekonomik istikrar ile para arzı arasında ilişki kuran, enflasyonu parasal bir olay olarak görenler, bu sorunun yanıtını da vermelidirler.

Türkiye gibi süreğen, kronik GSYH’nin en az yüzde 5’i kadar cari işlemler açığı veren, kısa vadeli iç borcu da 400 milyar TL’yi aşkın olan bir ekonomi faizi belirlerken, hedeflerken dış açığın finansmanını, iç borçların çevrilmesini de göz önünde tutmak zorundadır. Dış açık, uluslararası finansal piyasalarda likidite bolluğu sürdükçe fonlanır. Türkiye’nin iç borç stokunun GSYH’ye oranı, Avrupa ülkelerine göre bile düşük, kolaycılığı ile öneri geçiştirilemez. Otuz yıl vadeli yüzde 2 faizli devlet tahvili çıkaran ülkelerle, ortalama tahvil vadesi bir yıl olan bir ülke, yalnız Borç/GSYH oranlarıyla karşılaştırılarak borç yükü hafif, yargısına varılamaz. Borç tutarı kadar borcun vadesi, faizi, faiz giderinin bütçe içindeki payı, kimlerden borç alındığı, alacaklılar da önemlidir.

***

Ülkemizde hane halkının devlet tahvili alma alışkanlığı, eğilimi yoktur. İşletmeler daha çok repo yoluyla, kısa süre sonra geri satma taahhüdü ile DİBS alırlar. Devlet tahvillerinin çok büyük bölümü bankaların portföyündedir. Bankalar da DİBS’yi uzun süreli yatırım amacıyla değil, likidite ihtiyaçlarını karşılamak, satmak niyetiyle ellerinde bulundururlar. Bankaların tahvil almalarını azaltmaları, TCMB’nin açık piyasa işlemleri nedeniyle merkez bankası para hacmini genişletmesi, ülkede finansal istikrarsızlığı da artırır.

Enflasyona göre faiz ayarlanacaksa, burada da ortalama yıllık faiz oranı dikkate alınmalıdır. Baz etkisiyle yılın herhangi bir ayında fiyat artış hızı yavaşlamış görülebilir.

Ekonomide, günümüzde faiz indirimi için hiçbir ekonomik neden yoktur. Faiz indirimi önerisiyle borçluların özellikle de yandaş işadamlarının borç yükünü hafifletme, kaynak aktarmak amaçlanıyor. İndirimin etik yönü de yoktur. Negatif faiz tasarruf edenin gelirinden, varlığından borçluya, yandaşa aktarma sonucunu doğurur. Seçim kaygısıyla, ekonomik gösteri olarak faiz indirimi, krizi derinleştirecek tehlikeli oyun olur.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Yeni Doğan çetesi davasında çarpıcı itiraflar

Yeni Doğan çetesi davasında çarpıcı itiraflar

-

Canlı tarih müzesi Hisart 10. yılında!

Canlı tarih müzesi Hisart 10. yılında!

-

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

Teğmenler Yüksek Disiplin Kurulu'na sevk ediliyor

-

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

Tarihçi Yusuf Halaçoğlu'ndan şok iddialar

-

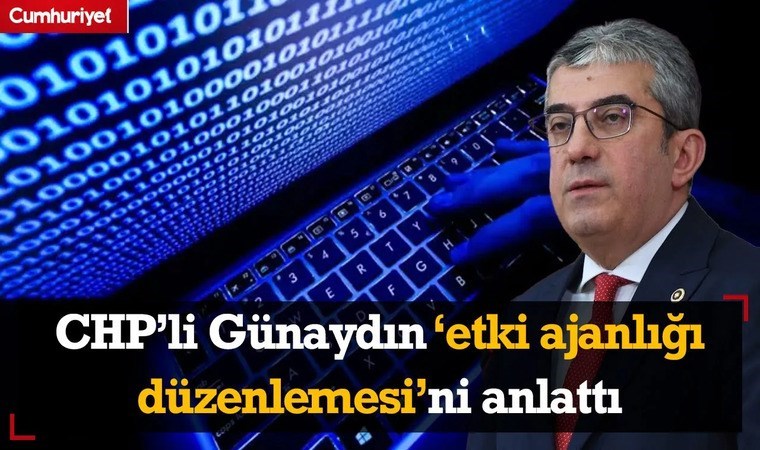

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

TBMM'de 'Etki Ajanlığı' düzenlemesi tartışılacak: Amaç m

-

Pera Palas'ta Atatürk Müze Odası

Pera Palas'ta Atatürk Müze Odası

-

İmamoğlu’ndan 10 Kasım paylaşımı!

İmamoğlu’ndan 10 Kasım paylaşımı!

-

Donald Trump'ın yeniden başkan olması dünya ekonomisini

Donald Trump'ın yeniden başkan olması dünya ekonomisini

-

Ege'nin Gündemi'nde bu hafta!

Ege'nin Gündemi'nde bu hafta!

-

Dubai çikolatasına rakip

Dubai çikolatasına rakip

En Çok Okunan Haberler

-

'Tarihe not düşmek için geldim'

'Tarihe not düşmek için geldim'

-

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

Aydın Dağları'nda son yılların en verimli hasadı yapıldı

-

Çok konuşulacak 'adaylık' açıklaması

Çok konuşulacak 'adaylık' açıklaması

-

Protesto eden yurttaşlara polis müdahalesi!

Protesto eden yurttaşlara polis müdahalesi!

-

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

A Milli Takım'ın Uluslar Ligi'ndeki rakibi belli oldu!

-

AKOM, İstanbul için 'saat' verdi: Çok kuvvetli geliyor!

AKOM, İstanbul için 'saat' verdi: Çok kuvvetli geliyor!

-

5 yılda Türkiye'nin en büyüğü oldu: Nusret'e de satıyor

5 yılda Türkiye'nin en büyüğü oldu: Nusret'e de satıyor

-

Yıkılması gerekiyor!

Yıkılması gerekiyor!

-

Ünlü markanın adı bir kez daha listede!

Ünlü markanın adı bir kez daha listede!

-

Ali Koç'tan çok sert Kayserispor açıklaması!

Ali Koç'tan çok sert Kayserispor açıklaması!